在股權(quán)投資領(lǐng)域,管理合伙人與股權(quán)投資管理是兩個緊密相關(guān)但各有側(cè)重的概念。它們共同構(gòu)成了私募股權(quán)基金等投資機(jī)構(gòu)運作的核心架構(gòu),對基金的募集、投資、管理和退出全過程起著決定性作用。以下將詳細(xì)闡述這兩個概念及其相互關(guān)系:

一、管理合伙人的定義與職責(zé)

管理合伙人(General Partner,簡稱GP)通常指股權(quán)投資基金管理機(jī)構(gòu)的核心運營者,負(fù)責(zé)基金的日常管理與投資決策。在有限合伙制基金中,GP是無限責(zé)任合伙人,承擔(dān)基金管理的全部法律責(zé)任與運營風(fēng)險。其核心職責(zé)包括:

- 基金募集:主導(dǎo)基金的資金募集工作,向有限合伙人(Limited Partners,LP)展示投資策略與業(yè)績預(yù)期。

- 投資決策:負(fù)責(zé)項目篩選、盡職調(diào)查、交易結(jié)構(gòu)設(shè)計和投資決策。

- 投后管理:參與被投企業(yè)的戰(zhàn)略規(guī)劃、運營優(yōu)化和公司治理,提升企業(yè)價值。

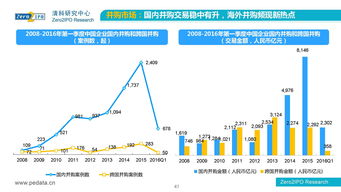

- 退出執(zhí)行:通過IPO、并購或股權(quán)轉(zhuǎn)讓等方式實現(xiàn)投資退出,為基金創(chuàng)造回報。

- 分配收益:按照合伙協(xié)議約定,向LP分配投資回報,并獲取管理費和績效報酬。

二、股權(quán)投資管理的內(nèi)涵與流程

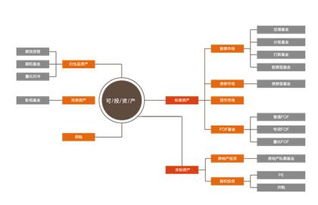

股權(quán)投資管理是指對股權(quán)投資基金進(jìn)行專業(yè)化運營與資產(chǎn)配置的過程,涵蓋從資金募集到項目退出的全周期管理。其核心內(nèi)容包括:

- 投資策略制定:明確基金的投資方向、行業(yè)聚焦和風(fēng)險收益目標(biāo)。

- 項目開發(fā)與篩選:通過行業(yè)研究、人脈網(wǎng)絡(luò)和項目渠道獲取投資機(jī)會。

- 盡職調(diào)查與估值:對目標(biāo)企業(yè)進(jìn)行財務(wù)、法律、業(yè)務(wù)和市場的全面評估。

- 投資決策與交易執(zhí)行:組建投資委員會,審議并通過投資方案,完成交易流程。

- 投后增值服務(wù):為企業(yè)提供戰(zhàn)略咨詢、資源對接、人才引進(jìn)等支持,推動價值成長。

- 退出規(guī)劃與實施:根據(jù)市場條件和企業(yè)發(fā)展?fàn)顩r,選擇最佳退出時機(jī)與方式。

三、二者的關(guān)系與協(xié)同

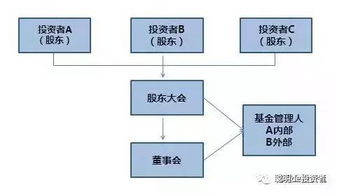

管理合伙人是股權(quán)投資管理的執(zhí)行主體,而股權(quán)投資管理是GP的核心職能。GP通過專業(yè)的管理團(tuán)隊和系統(tǒng)化的流程,實現(xiàn)對基金資產(chǎn)的有效配置與風(fēng)險控制。在典型的有限合伙制架構(gòu)中,GP作為基金管理人,向LP募集資金并負(fù)責(zé)投資管理,最終通過業(yè)績分成(Carried Interest)和管理費獲得收入。

四、行業(yè)實踐與趨勢

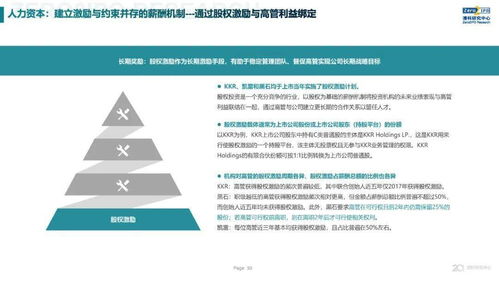

隨著股權(quán)投資行業(yè)的成熟,管理合伙人的專業(yè)化程度不斷提升。優(yōu)秀的GP通常具備深厚的行業(yè)洞察、豐富的投資經(jīng)驗和強(qiáng)大的資源整合能力。同時,股權(quán)投資管理也日益強(qiáng)調(diào)ESG(環(huán)境、社會與治理)投資、數(shù)字化投后管理和跨境資本運作等新興領(lǐng)域。

管理合伙人與股權(quán)投資管理構(gòu)成了股權(quán)投資生態(tài)的基石。理解二者的角色與互動,有助于投資者更清晰地把握基金運作邏輯,也為從業(yè)者提供了職業(yè)發(fā)展的方向指引。